Secteur de l’Assurance : challenges et opportunités

Le secteur de l’assurance est un pilier de l’économie. Il fonctionne comme un filet de sécurité, permettant aux individus et aux entreprises de s’engager dans des risques calculés. Il offre une protection vitale contre des pertes financières inattendues, renforçant la stabilité financière des ménages et des entreprises dans une multitude de domaines, incluant l’assurance vie, la santé, la couverture de biens et la responsabilité civile. De par son rôle crucial dans la gestion des risques et la répartition des coûts liés aux sinistres, il contribue à la résilience des marchés face à des événements tels que les catastrophes naturelles et les crises économiques.

Un secteur en perpétuelle mutation

Il représente un segment dynamique et complexe de l’économie mondiale.

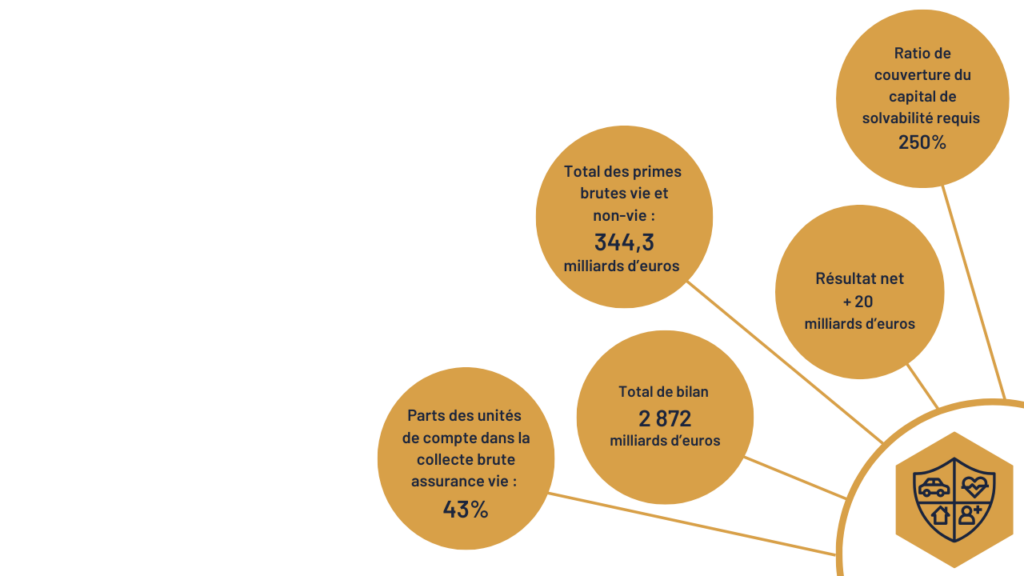

Le bilan prudentiel agrégé des organismes d’assurance européen représente 9289 milliards d’euros. Le bilan français s’établit quant à lui à 2 872 milliards d’euros fin 2022, en hausse après 2 748 milliards d’euros fin 2022.

Cependant les assureurs français ont dégagé un résultat net en forte progression (20 milliards d’euros, + 3 milliards par rapport à 2022), grâce à la reprise d’une partie des provisions.

Les portefeuilles diversifiés des assureurs, leur capacité à répartir les risques à l’échelle globale et leur solide assise financière leur permettent de répondre aux sinistres majeurs tout en restant rentables. Ces géants de l’assurance investissent également dans les marchés financiers, exerçant ainsi une influence notable sur les dynamiques économiques mondiales.

Les principaux acteurs du marché sont les entreprises d’assurances (sociétés anonymes d’assurance, sociétés d’assurance mutuelles, bancassureurs et réassureurs), les acteurs de la distributions (réseau commercial salarié, courtiers, agents généraux et mandataires) et les entreprises d’assistance.

Les offres commercialisées sont de natures diversifiées réparties en deux grandes branches : Les assurances «vie» (vie, décès, épargne, retraite) et les assurances «non-vie». Ces dernières se répartissent entre : L’assurance santé (maladie, invalidité, décès accidentel), les assurances de dommages, regroupée autour du sigle IARDT (incendie, accidents, risques divers, transport), la responsabilité civile, …. Ces offres s’adressent aux particuliers comme aux professionnels (entreprises, artisans et professions libérales, exploitations agricoles, commerces, collectivités locales, etc.).

Les chiffres clés du marché de l’assurance illustrent un paysage en constante évolution. En 2023, le secteur de l’assurance-vie a enregistré un ralentissement de son activité, avec une collecte nette totale négative, se situant – 2,3 milliards d’euros. Nous notons une nouvelle évolution dans la répartition des investissements : les supports en unités de compte (UC) qui avaient atteint en 2022 avec une collecte nette de 38,2 milliards d’euros, un niveau record depuis 2011, présentent un ralentissement de 19 %, avec une collecte nette de 31,1 milliards d’euros, proche des 30,6 milliards d’euros de 2021. Parallèlement, la décollecte nette des fonds en euros continue à un rythme équivalent, atteignant -33,4 milliards d’euros contre -29,8 milliards en 2022.

Sur S1 2024 une collecte dynamique, des rachats en baisse, combinés à une baisse des sinistres se traduisent par une collecte nette qui atteint un pic historique (15,4Md€). Le redressement observé se poursuit au T3 2024.Au total, la collecte nette atteint un pic historique (15,4Md€) au S1 2024 et le redressement observé se poursuit au T3 2024.

.

Dans le domaine de l’assurance non‑vie, selon la conférence de presse du 24 octobre 2024, 2023 a été marquée par une légère amélioration de la rentabilité, avec un ratio combiné de 97 % (99 % en 2022). Cette évolution s’est accompagnée de disparités entre lignes d’activité : 104 % pour les dommages aux biens des particuliers, 96 % pour l’automobile et 97 % pour les dommages corporels. La branche « catastrophes naturelles » quant à elle, voit son ratio combiné déjà défavorable fortement se dégrader. Il passe de 153 % en 2022 à 191 % en 2023, sous l’effet de tempêtes majeures (Ciaran, Domingos).

Récemment, le secteur a été marqué par plusieurs tendances émergentes. La digitalisation a entraîné l’entrée en scène des Insurtechs, des startups qui révolutionnent les processus traditionnels par l’automatisation et l’intelligence artificielle. La personnalisation des produits d’assurance grâce à l’analyse de données massives est une autre tendance, offrant aux consommateurs des couvertures plus adaptées à leurs besoins spécifiques.

De plus, la prise de conscience environnementale et sociale croissante influence le secteur, avec une augmentation de la demande pour des produits d’assurance verts et éthiques. La gestion des risques liés au changement climatique devient également une priorité, poussant l’industrie à s’adapter et à innover.

En somme, le secteur de l’assurance est en perpétuelle mutation, reflétant et répondant aux évolutions économiques, technologiques, et sociétales. Sa capacité à s’adapter aux défis actuels et futurs continuera à être un indicateur clé de sa vitalité et de son importance dans l’économie globale.

Un environnement fortement régulé

Le marché de l’assurance est régulé par un ensemble d’organismes, garantissant l’équité, la stabilité et la transparence pour les assureurs et les assurés. En Europe, l’Autorité Européenne des Assurances et des Pensions Professionnelles (AEAPP) et en France l’ACPR : Autorité de Contrôle Prudentiel et de Résolution (Rattachée à la Banque de France) jouent un rôle central.

Ces régulateurs imposent des cadres législatifs et des normes strictes avec lesquels les compagnies d’assurance doivent se conformer. L’un des textes réglementaires les plus influents est Solvency 2 (surnom de la Directive 2009/138/CE du Parlement européen et du Conseil du 25 novembre 2009).

Cette dernière s’appuie sur 3 piliers :

Pilier 1 – Exigences Quantitatives : Exigences de capital que les compagnies d’assurance doivent maintenir et définition de la manière dont les assureurs doivent calculer leurs actifs et leurs passifs, ainsi que le capital de solvabilité requis (SCR) et le capital minimum requis (MCR).

Pilier 2 – Gouvernance et Surveillance : Exigence de mise en place de systèmes efficaces de gouvernance et de gestion des risques, et d’évaluation régulière des risques et de la solvabilité (ORSA).

Pilier 3 – Exigences en matière de divulgation et de transparence : Les assureurs sont tenus de publier un rapport sur la solvabilité et la situation financière (SFCR) et de fournir des informations détaillées sur leur profil de risque, leur gouvernance, leur capital de solvabilité.

L’impact de la régulation se manifeste à plusieurs niveaux. Pour les entreprises, elle entraîne des coûts de conformité significatifs et influence la manière dont elles évaluent les risques et établissent leurs primes. Les règlements rigoureux peuvent également limiter l’innovation en rendant l’introduction de nouveaux produits d’assurance plus onéreuse et plus complexe.

Du côté des consommateurs, la régulation renforce la confiance dans le système d’assurance. Elle assure que les compagnies sont suffisamment solides pour couvrir les sinistres, tout en protégeant les droits des assurés. La transparence accrue exigée par les régulateurs aide les clients à mieux comprendre les produits d’assurance et à prendre des décisions éclairées.

Néanmoins, il peut y avoir des conséquences non intentionnelles. Des réglementations trop strictes peuvent réduire la concurrence, entraînant une augmentation des prix pour les consommateurs. En outre, elles peuvent décourager les consommateurs de chercher une couverture adéquate en rendant les produits d’assurance plus complexes et moins accessibles.

En conclusion, la régulation du marché de l’assurance est essentielle pour maintenir l’ordre et la confiance dans l’industrie, mais doit être équilibrée pour ne pas étouffer l’innovation ni alourdir inutilement le consommateur.

L’innovation, facteur de prospérité

La transformation digitale et l’innovation technologique redessinent les contours du marché de l’assurance, apportant à la fois des défis et des opportunités considérables. Ce phénomène est alimenté par l’évolution des attentes des consommateurs, qui recherchent des services plus accessibles, personnalisés et efficaces.

L’un des exemples les plus marquants de cette transformation est l’adoption des InsurTechs, des startups utilisant la technologie pour innover et optimiser les services d’assurance. Ces entreprises exploitent l’intelligence artificielle pour personnaliser les polices et utiliser les big data pour affiner les évaluations des risques et les tarifications. De même, les chatbots deviennent des assistants virtuels incontournables, guidant les clients à travers les processus de souscription et de réclamation, améliorant ainsi l’expérience client et réduisant les coûts opérationnels.

La télésurveillance et les objets connectés (IoT) transforment également l’assurance habitation et automobile. Les dispositifs de suivi en temps réel permettent aux assureurs d’offrir des tarifs basés sur l’usage et le comportement, ce qui peut récompenser les comportements prudents et réduire la fréquence des sinistres. Par ailleurs, la blockchain promet d’améliorer la transparence et de réduire la fraude grâce à un registre sécurisé et inaltérable des transactions et des polices d’assurance.

Cependant, ces innovations ne sont pas sans défis. La cybersécurité devient une préoccupation majeure, car la digitalisation augmente la vulnérabilité aux cyberattaques. De plus, chez de nombreux acteurs du secteur, l’obsolescence des systèmes informatiques existants entravent l’intégration de nouvelles technologies, nécessitant des investissements significatifs en mise à jour et en formation.

Malgré ces obstacles, les bénéfices de l’adoption de ces technologies sont indéniables. Elles offrent une plus grande efficacité opérationnelle, une meilleure compréhension des besoins des clients et une capacité accrue à développer de nouveaux produits. Les assureurs qui réussissent à naviguer dans cet environnement en évolution constante sont ceux qui seront capables de se différencier et de prospérer dans le marché de l’assurance de demain.

Portefeuille d’investissement, prudence et Agilité !

Les facteurs économiques et financiers exercent une influence considérable sur le secteur de l’assurance. Notamment, la concentration des mutuelles ces dernières années s’explique principalement par des taux d’intérêt bas, qui réduisent les rendements des placements et incitent à la fusion pour optimiser les coûts et accroître la solidité financière. L’inflation, en augmentant la valeur des sinistres, peut réduire la profitabilité des compagnies d’assurance si elle n’est pas compensée par une hausse adéquate des primes.

Par ailleurs, bien que la hausse des taux d’intérêt actuelle puisse offrir des rendements plus élevés, elle présente également des défis en termes de gestion de la valeur des obligations existantes en portefeuille et de l’adaptation des stratégies d’investissement. Dans un tel contexte, les compagnies d’assurance doivent donc faire preuve de prudence et d’agilité dans la gestion de leurs portefeuilles d’investissement. De manière générale, en raison de cette sensibilité de la composante vie aux fluctuations des taux d’intérêt, les assurances ajustent davantage cette partie de leur portefeuille par rapport à la composante non-vie, qui est moins directement affectée par ces variations.

Les cycles économiques ont également un impact direct sur la demande de couverture d’assurance. En périodes de récession, les consommateurs et les entreprises cherchent à réduire les coûts, ce qui peut mener à une baisse des souscriptions et à une augmentation des fraudes aux sinistres. Inversement, pendant les périodes de croissance économique, la hausse de l’activité commerciale et la confiance des consommateurs tendent à augmenter la demande d’assurances. Les assureurs doivent donc naviguer avec prudence à travers ces cycles, ajustant les stratégies de tarification et de réserve pour rester résilients face aux fluctuations économiques.

Le secteur Assurance entre challenges et opportunités

Le secteur de l’assurance fait face à une multitude de défis, parmi lesquels la digitalisation croissante, la conformité réglementaire et la nécessité d’innover continuellement. La transformation numérique oblige les assureurs à moderniser leurs systèmes d’information et à intégrer de nouvelles technologies pour rester compétitifs. La conformité aux régulations changeantes, telles que le RGPD pour la protection des données, impose des contraintes opérationnelles et financières significatives.

Malgré ces défis, le secteur possède des opportunités de croissance, notamment à travers une exploitation de la donnée avancée pour personnaliser les offres et améliorer la segmentation du marché. L’émergence de l’économie de partage et l’accent sur la durabilité offrent également de nouveaux domaines pour le développement de produits d’assurance innovants.

Le paysage concurrentiel se fait de plus en plus dense avec l’arrivée des InsurTechs, qui défient les acteurs établis avec des solutions agiles et orientées client. Cette concurrence incite à une plus grande efficacité, à la réduction des coûts et à l’amélioration de l’expérience client, façonnant ainsi un marché dynamique où l’adaptabilité est la clé du succès.

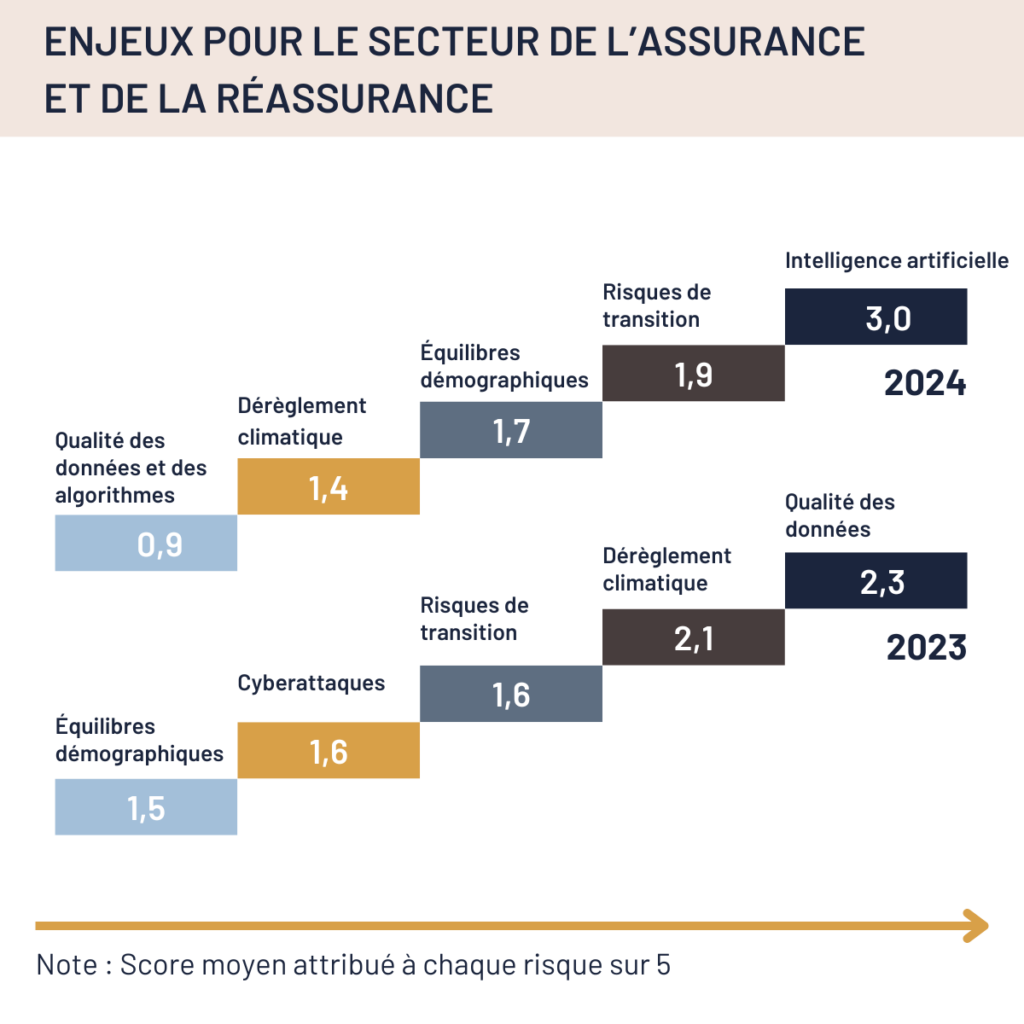

Cartographie 2024 de la profession de l’assurance et de la réassurance

L’impact de l’intelligence artificielle sur les métiers de l’assurance

Selon l’étude 2024 de l’Observatoire de l’Évolution des Métiers de l’Assurance (OEMA), l’irruption de l’IA – et tout particulièrement de l’IA générative – concerne désormais l’ensemble des 45 familles de métiers de la branche, chaque domaine ayant identifié entre 20 et 25 cas d’usage concrets. Les experts distinguent trois effets majeurs : l’automatisation des tâches répétitives, l’augmentation des collaborateurs (assistance décisionnelle, rédaction, analyse en temps réel) et la création de nouvelles activités autour de la gouvernance de la donnée et du pilotage des algorithmes. À court terme, cette vague technologique devrait accentuer la disparition des postes purement administratifs, faire émerger davantage de rôles transverses et densifier les spécialités au sein des métiers existants. Elle exige donc une montée en compétences continue : maîtrise des données, esprit critique face aux modèles, et capacité à orchestrer un « binôme homme-machine » dans lequel la valeur ajoutée résidera de plus en plus dans la résolution de problèmes complexes et la relation client de haut niveau. Enfin, l’OEMA souligne que le solde net d’emplois dépendra de la vitesse de diffusion des outils et du volume d’activité, invitant les acteurs à passer d’une logique de simple GPEC à une démarche prospective plus ouverte pour sécuriser les parcours et les compétences à horizon 2030.

Assurance, quelles perspectives pour le secteur ?

Le secteur de l’assurance traverse une ère de transformation sous l’impulsion des avancées technologiques et des changements climatiques et démographiques et inspearit accompagne et supporte ses clients dans cette transition. L’intelligence artificielle et l’analyse prédictive devraient révolutionner la tarification et la gestion des risques, offrant des polices personnalisées et une indemnisation plus rapide. Les technologies blockchain promettent d’apporter transparence et efficacité, en particulier dans la gestion des sinistres et la prévention de la fraude.

Parallèlement, le changement climatique représente à la fois un risque et une opportunité pour l’industrie de l’assurance, nécessitant une réévaluation des modèles de risque et le développement de produits d’assurance innovants pour les biens et les entreprises vulnérables aux événements climatiques extrêmes.

Les évolutions démographiques, telles que le vieillissement de la population dans de nombreux pays développés, vont probablement accroître la demande pour les produits d’assurance-vie et de santé, obligeant les assureurs à adapter leurs offres aux besoins d’une population plus âgée. Face à ces tendances, le secteur de l’assurance doit se préparer à évoluer rapidement pour répondre aux besoins de demain.

Thibaut Rhigenzi de Villiers, Consultant